資金繰りに悩む個人事業主の方にはファクタリングがおすすめです。ファクタリングには、即日対応が可能なサービスもあり、急な資金調達にも利用することができます。本記事では、個人事業主向けの即日ファクタリングサービスを7つ厳選してご紹介します。各社の特徴や審査基準、申込から入金までの流れだけでなく、銀行融資との違いや注意点も押さえているので、資金調達の選択肢を広げたい方はぜひ参考にしてください。

個人事業主が即日ファクタリングを利用するメリット

個人事業主にとって、即日ファクタリングは資金繰りの強力な味方となります。その主なメリットは、迅速な資金調達と手続きの簡便さにあります。ここでは、即日ファクタリングが個人事業主にもたらす2つの大きなメリットについて詳しく見ていきましょう。

急な資金需要に対応できる柔軟性

即日ファクタリングの最大の特徴は、その名の通り「即日」で資金調達ができることです。個人事業主にとって、急な仕入れや設備投資、突発的な支払いなど、予期せぬ資金需要は珍しくありません。このような状況下で、即日ファクタリングは非常に有効な選択肢となります。

通常のファクタリングと比べても、審査から入金までのスピードが圧倒的に速いのが特徴です。最短で数時間、遅くとも申込日当日中には資金を手にすることができるため、緊急時の資金調達手段として優れています。この柔軟性により、ビジネスチャンスを逃さず、また資金不足による機会損失を防ぐことができるでしょう。

銀行融資と比較した手続きの簡便さ

即日ファクタリングのもう一つの大きなメリットは、銀行融資と比較して手続きが簡単なことです。銀行融資では、事業計画書や財務諸表、担保の提供など、多くの書類と時間を要する複雑な審査プロセスがあります。一方、即日ファクタリングでは、必要書類が少なく、オンラインでの申込みが可能な場合も多いため、手続きの負担が大幅に軽減されます。

また、銀行融資では借入れの際に信用情報機関に情報が登録されますが、ファクタリングは債権の売買であるため、このような登録はありません。これにより、将来的な融資の可能性を残しつつ、即時の資金調達を行うことができます。手続きの簡便さと迅速性は、日々の業務に追われる個人事業主にとって、非常に魅力的なポイントとなっているのです。

個人事業主向け即日ファクタリングの仕組み

即日ファクタリングは、個人事業主の資金調達を迅速かつ効果的にサポートする金融サービスです。審査に通れば誰でも簡単に利用できますが、まずはファクタリングの仕組みを理解しておきましょう。ここでは、基本的な流れと2社間ファクタリングと3社間ファクタリングの違いについて解説します。

ファクタリングの基本的な流れ

ファクタリングの基本的な流れは、以下のようになります。

- 個人事業主が保有する売掛債権をファクタリング会社に売却

- ファクタリング会社は債権を買い取り、その代金を個人事業主に支払う

- 支払期日が来ると、債務者(取引先)がファクタリング会社に代金を支払う

即日ファクタリングの場合、この一連の流れが非常に短期間で行われます。審査から入金まで最短で数時間、通常でも申込日当日中に完了することが特徴です。これにより、個人事業主は急な資金需要に素早く対応することができます。

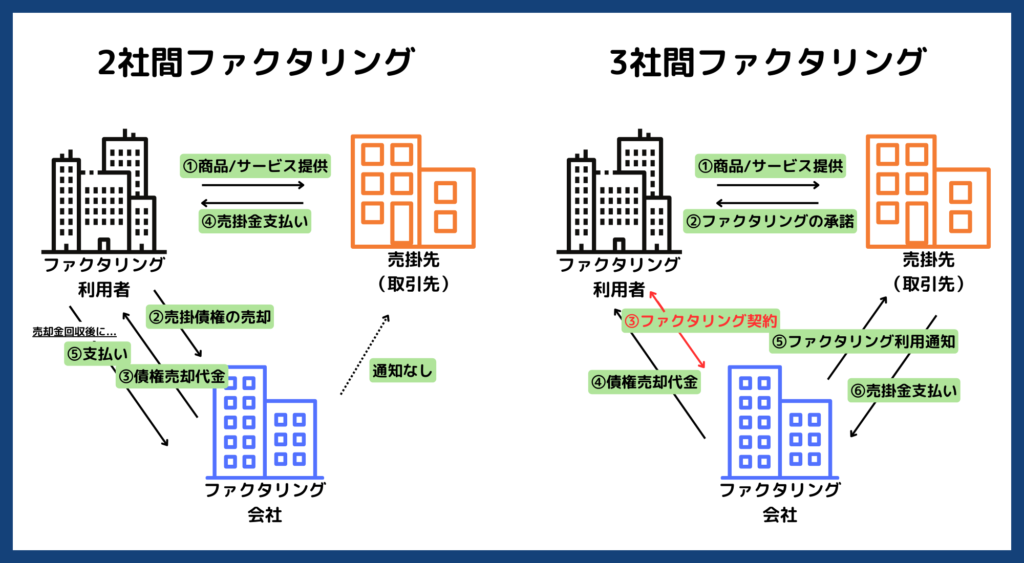

2社間ファクタリングと3社間ファクタリングの違い

ファクタリングには、2社間と3社間の2つの方式があります。それぞれの特徴を理解したうえで自身の状況に合った方式を選択しましょう。まずは図で大まかな違いを確認します。

2社間ファクタリングは、個人事業主とファクタリング会社の間で完結する方式です。取引先に知られることなく資金調達ができるため、取引関係に影響を与えたくない場合に適しています。また、手続きが比較的簡単で、即日入金に適しているのが特徴です。

一方、3社間ファクタリングは、個人事業主、ファクタリング会社、取引先の3者で行う方式です。取引先の承諾が必要となるため、手続きに時間がかかる場合がありますが、手数料が2社間よりも安くなる傾向があります。また、取引先の信用力も審査の対象となるため、審査が通りやすくなる可能性があります。

個人事業主は、即日での資金調達の必要性や、取引先との関係性を考慮しながら、適切な方式を選択することが重要です。

個人事業主におすすめの即日ファクタリング業者7選

個人事業主の方々に適した即日ファクタリング業者を選ぶことは、迅速かつ効果的な資金調達の鍵となります。ここでは、サービスの特徴や利用条件、手数料などを総合的に評価し、7つの優れた業者をご紹介します。それぞれの業者の特徴を比較することで、あなたのニーズに最も合ったサービスを見つけることができるでしょう。

QuQuMo(ククモ)

QuQuMoは、オンライン完結型の即日ファクタリングサービスとして注目を集めています。最短2時間での審査・入金が可能で、個人事業主の急な資金需要に柔軟に対応できます。

特徴:

– 完全オンライン対応で、24時間365日申込可能

– 最低利用額は10万円から

– 手数料は1%〜(案件により変動)

– 必要書類は請求書と本人確認書類のみ

QuQuMoの強みは、そのスピードと利便性にあります。スマートフォンからでも簡単に申し込めるため、忙しい個人事業主の方にも適しています。また、審査基準が柔軟で、創業間もない事業者でも利用しやすいのが特徴です。

ペイトナーファクタリング

ペイトナーファクタリングは、ITフリーランスや個人事業主に特化したサービスを提供しています。最短10分での入金を実現し、小口の案件にも対応している点が魅力です。

特徴:

– 最低利用額は5万円から

– 手数料は一律10%

– AIによる自動審査システムを導入

– 初回利用時の上限額は25万円

ペイトナーファクタリングの最大の強みは、そのスピードと利用のしやすさです。AIによる自動審査により、人的判断を介さずに迅速な審査が可能となっています。また、小口案件にも対応しているため、小規模な個人事業主にも利用しやすいサービスとなっています。

ビートレーディング

ビートレーディングは、創業20年以上の実績を持つ老舗ファクタリング会社です。個人事業主から大企業まで幅広い顧客に対応し、柔軟な審査基準で知られています。

特徴:

– 最低利用額は30万円から

– 手数料は案件により変動(要見積もり)

– 最短2時間での入金が可能

– LINEでの相談にも対応

ビートレーディングの強みは、その豊富な経験と柔軟な対応力にあります。様々な業種や規模の事業者との取引実績があるため、個人事業主特有の事情にも理解があります。また、LINEでの相談対応など、顧客とのコミュニケーションを重視している点も特徴的です。

アクセルファクター

アクセルファクターは、審査通過率の高さと柔軟な対応で知られる即日ファクタリング業者です。個人事業主や小規模事業者向けのサービスに力を入れており、迅速な資金調達をサポートしています。

特徴:

– 審査通過率93%以上

– 最低利用額は30万円から

– 手数料は案件により変動(要見積もり)

– 最短2時間での入金が可能

アクセルファクターの強みは、高い審査通過率と柔軟な審査基準にあります。創業間もない事業者や、過去に資金調達で苦労した経験のある個人事業主にとっても、利用しやすいサービスとなっています。また、専門のアドバイザーによる丁寧なサポートも特徴の一つです。

ラボル(Labol)

ラボルは、フリーランスや個人事業主に特化した即日ファクタリングサービスを提供しています。少額からの利用が可能で、24時間365日対応している点が特徴です。

特徴:

– 最低利用額は1万円から

– 手数料は9%〜(案件により変動)

– 24時間365日申込・入金対応

– オンライン完結型のサービス

ラボルの最大の強みは、その利用のしやすさにあります。最低利用額が1万円からと低く設定されているため、小規模な案件でも気軽に利用できます。また、24時間365日対応しているため、急な資金需要にも柔軟に対応可能です。フリーランスや個人事業主の働き方に合わせたサービス設計となっている点も魅力です。

FREENANCE(フリーナンス)

FREENANCEは、フリーランス向けの金融サービスを提供する企業が運営する即日ファクタリングサービスです。フリーランスの働き方や収入形態を理解した上でのサービス設計が特徴です。

特徴:

– 最低利用額は5万円から

– 手数料は3.5%〜(案件により変動)

– GMOあおぞらネット銀行との連携で即時入金が可能

– フリーランス向けの各種金融サービスとの連携

FREENANCEの強みは、フリーランスに特化したサービス設計にあります。フリーランス特有の収入の不安定さや、複数の取引先を持つ働き方を理解した上で、柔軟なサービスを提供しています。また、GMOあおぞらネット銀行との連携により、即時入金を実現している点も大きな特徴です。

PayToday(ペイトゥデイ)

PayTodayは、AIを活用した審査システムを導入し、最短30分での入金を実現している即日ファクタリングサービスです。個人事業主やフリーランスの方々に、迅速かつ簡単な資金調達の手段を提供しています。

特徴:

– 最低利用額は10万円から

– 手数料は1%〜9.5%(案件により変動)

– AIによる自動審査で最短30分の入金

– オンライン完結型のサービス

PayTodayの最大の強みは、そのスピードと利便性にあります。AIを活用した審査システムにより、従来の人的判断を必要とする審査よりも迅速な対応が可能となっています。また、手数料の上限が明確に設定されているため、利用者にとって分かりやすい料金体系となっています。24時間365日申込可能な点も、個人事業主の多様な働き方に対応しています。

即日ファクタリングの審査基準と通過のコツ

即日ファクタリングを利用する際、審査は避けて通れません。しかし、その審査基準を理解し、適切な準備をすることで、審査通過の可能性を高めることができます。ここでは、審査で重視されるポイントと、審査通過率を上げるためのコツをご紹介します。

審査で重視される3つのポイント

即日ファクタリングの審査では、主に以下の3つのポイントが重視されます。

1. 売掛先の信用力:

売掛先(債務者)の支払能力や信用度が高いほど、審査に通りやすくなります。大手企業や上場企業との取引は、高く評価される傾向にあります。

2. 取引の実在性:

請求書や契約書などの証拠書類を通じて、取引が実在することを確認します。架空取引や不正な取引を防ぐためのチェックポイントです。

3. 申込者(個人事業主)の事業状況:

事業の継続性や安定性が評価されます。ただし、即日ファクタリングは銀行融資と比べて、申込者の財務状況にそれほど厳しくない場合が多いです。

これらのポイントを意識し、必要な情報や書類を適切に準備することが、審査通過への近道となります。

H3 審査通過率を上げるための事前準備

審査通過率を高めるためには、以下のような事前準備が効果的です。

1. 信用力の高い取引先との売掛債権を選択する:

可能であれば、大手企業や上場企業との取引による売掛債権を選びましょう。

2. 必要書類を事前に用意する:

請求書、納品書、契約書など、取引の実在性を証明する書類を整理しておきます。

3. 複数の業者に申し込む:

審査基準は業者によって異なるため、複数の業者に申し込むことで通過の可能性が高まります。

4. 小額から始める:

初回利用時は比較的小額の債権から始めることで、審査のハードルを下げられる可能性があります。

5. 事業の概要を明確に説明できるようにする:

自身の事業内容や将来性について、簡潔かつ明確に説明できるよう準備しておきましょう。

これらの準備を整えることで、審査通過の可能性を高めることができます。ただし、無理に情報を粉飾したり、虚偽の申告をしたりすることは絶対に避けてください。

個人事業主が即日ファクタリングを利用する際の注意点

即日ファクタリングは便利なツールですが、利用する際にはいくつかの注意点があります。ここでは、特に重要な2つの点について詳しく解説します。

手数料の仕組みと比較方法

ファクタリングの手数料は、サービスを利用する上で最も重要な要素の一つです。以下のポイントに注意して、手数料を比較・検討しましょう。

1. 手数料の計算方法:

多くの場合、手数料は売掛債権の金額に対する割合で表示されます。例えば、5%の手数料であれば、100万円の債権なら5万円が手数料となります。

2. 上限と下限:

手数料に上限や下限が設定されている場合があります。特に小額の債権を扱う際は、下限に注意が必要です。

3. 追加費用:

事務手数料や振込手数料などの追加費用がかかる場合があります。総コストを把握するために、これらの費用も確認しましょう。

4. 支払期日までの日数による変動:

支払期日までの日数によって手数料が変動する場合があります。短期の債権ほど手数料が低くなる傾向にあります。

複数の業者の手数料を比較する際は、同じ条件(金額、支払期日)で見積もりを取ることが大切です。また、手数料だけでなく、サービスの質や利便性なども総合的に判断しましょう。

償還請求権(リコース)の有無を確認する重要性

償還請求権(リコース)の有無は、ファクタリングを利用する上で非常に重要な点です。

償還請求権とは、ファクタリング会社が買い取った債権の支払いが滞った場合に、元の債権者(個人事業主)に返還を求める権利のことです。この権利がある場合、支払いが滞ると個人事業主が返済義務を負うことになります。

一般的に、即日ファクタリングでは償還請求権なし(ノンリコース)の契約が多いですが、必ず確認が必要です。償還請求権ありの場合、実質的には借入と同じになってしまい、ファクタリングのメリットが薄れてしまいます。

契約前に必ず償還請求権の有無を確認し、可能な限りノンリコースの契約を選択することをおすすめします。ただし、ノンリコースの場合は手数料が高くなる傾向があるため、そのトレードオフも考慮に入れる必要があります。

これらの点に注意を払うことで、個人事業主の方々はより安全かつ効果的に即日ファクタリングを利用することができるでしょう。

即日ファクタリングの申込から入金までの流れ

即日ファクタリングを利用する際の一般的な流れを理解しておくことで、スムーズな資金調達が可能になります。ここでは、申込から入金までのプロセスを詳しく解説します。特に、多くの業者が採用しているオンライン申込のステップに焦点を当てて説明していきましょう。

必要書類の準備

即日ファクタリングの申込には、いくつかの書類が必要です。主な必要書類は以下の通りです:

1. 本人確認書類(運転免許証、マイナンバーカードなど)

2. 売掛債権の証明書類(請求書、納品書など)

3. 取引先との契約書(ある場合)

4. 事業に関する書類(開業届、確定申告書など)

業者によって要求される書類は異なる場合があるので、事前に確認しておくことが重要です。これらの書類をデジタル化し、手元に用意しておくことで、オンライン申込をスムーズに進めることができます。

オンライン申込のステップ

多くの即日ファクタリング業者は、オンラインでの申込に対応しています。以下に、一般的なオンライン申込のステップを紹介します。

ステップ1:会員登録

まず、利用したいファクタリング業者のウェブサイトにアクセスし、会員登録を行います。通常、名前、メールアドレス、電話番号などの基本情報を入力します。この段階で、利用規約への同意を求められることが多いです。

ステップ2:売掛債権情報の入力

会員登録が完了したら、売却したい売掛債権の情報を入力します。主な入力項目は以下の通りです:

– 債務者(取引先)の情報

– 売掛債権の金額

– 支払期日

– 取引内容の概要

この情報に基づいて、概算の買取価格や手数料が表示されることがあります。

ステップ3:必要書類のアップロード

事前に準備した必要書類をシステムにアップロードします。多くの場合、スマートフォンで撮影した書類の画像でも受け付けられます。アップロードする書類の画質が審査に影響を与える可能性があるので、できるだけ鮮明な画像を用意しましょう。

ステップ4:審査結果の確認

書類のアップロードが完了すると、審査が開始されます。即日ファクタリングの場合、審査結果は数時間以内に通知されることが多いです。審査結果と共に、具体的な買取価格や手数料が提示されます。

ステップ5:契約締結と入金

審査に通過し、提示された条件に同意する場合は、オンライン上で契約を締結します。電子署名や承諾ボタンのクリックなどで契約が成立します。契約締結後、指定した口座に入金が行われます。即日ファクタリングの場合、多くは当日中に入金が完了します。

以上が、即日ファクタリングの一般的な申込から入金までの流れです。各ステップを理解し、必要な準備を整えておくことで、スムーズな資金調達が可能になります。ただし、具体的な手順は業者によって異なる場合があるので、選択した業者の案内をよく確認することをお勧めします。

個人事業主向け即日ファクタリングのよくある質問

即日ファクタリングを利用する際、多くの個人事業主の方々が同じような疑問を抱えています。ここでは、特によく寄せられる2つの質問について、詳しく回答します。

最低利用額はいくらから?

即日ファクタリングの最低利用額は、業者によって異なります。一般的な傾向としては以下のようになっています:

– 1万円〜:ラボル(Labol)などの少額対応業者

– 5万円〜:ペイトナーファクタリング、FREENANCEなど

– 10万円〜:QuQuMo、PayTodayなど

– 30万円〜:ビートレーディング、アクセルファクターなど

最低利用額が低い業者は、小規模な案件や急な少額の資金需要に対応しやすいです。一方、最低利用額が高い業者は、比較的手数料が低くなる傾向があります。自身の資金需要に合わせて、適切な業者を選択することが重要です。

土日祝日でも即日入金は可能?

土日祝日の即日入金対応は、業者によって異なります。一般的な傾向は以下の通りです:

– 24時間365日対応:ラボル、PayTodayなど一部の業者

– 土曜日のみ対応:QuQuMo、ペイトナーファクタリングなど多くの業者

– 平日のみ対応:一部の伝統的な業者

多くの業者が、少なくとも土曜日までは即日入金に対応しています。ただし、日曜・祝日に対応している業者は比較的少ないのが現状です。急な資金需要に備えて、利用を検討している業者の営業日や入金可能時間を事前に確認しておくことをおすすめします。

なお、24時間365日対応の業者であっても、深夜や早朝の申込の場合、実際の入金は翌営業日になることがあります。また、銀行振込の都合上、即時入金ではなく数時間後の入金になる場合もあるので、詳細は各業者の規約を確認してください。

即日ファクタリングと他の資金調達方法の比較

資金調達の方法は様々ありますが、即日ファクタリングには独自の特徴があります。ここでは、代表的な他の資金調達方法と比較しながら、即日ファクタリングの位置づけを明確にしていきます。

H3 銀行融資との違い

即日ファクタリングと銀行融資には、以下のような主な違いがあります:

1. スピード:

– 即日ファクタリング:最短数時間で資金調達可能

– 銀行融資:審査に数週間から数ヶ月かかることも

2. 審査基準:

– 即日ファクタリング:主に売掛債権と取引先の信用力を重視

– 銀行融資:事業の収益性、財務状況、担保の有無などを総合的に判断

3. 信用情報への影響:

– 即日ファクタリング:債権の売買のため、借入として記録されない

– 銀行融資:借入として信用情報に記録される

4. 返済義務:

– 即日ファクタリング:基本的に返済義務なし(償還請求権なしの場合)

– 銀行融資:定期的な返済義務あり

5. 調達可能額:

– 即日ファクタリング:売掛債権の範囲内

– 銀行融資:事業規模や信用力に応じて、より大きな金額も可能

即日ファクタリングは、スピードと柔軟性が求められる場面で特に有効です。一方、銀行融資は長期的な資金調達や大型の設備投資などに適しています。

クレジットカードの現金化との比較

クレジットカードの現金化は、即日の資金調達方法として時々比較されますが、大きな違いがあります:

1. 合法性:

– 即日ファクタリング:合法的な金融サービス

– クレジットカードの現金化:グレーゾーンの行為で、カード会社の利用規約違反

2. コスト:

– 即日ファクタリング:明確な手数料体系

– クレジットカードの現金化:高額な手数料が隠れていることが多い

3. 信用への影響:

– 即日ファクタリング:適切に利用すれば信用に悪影響なし

– クレジットカードの現金化:発覚した場合、カード利用停止や信用低下のリスク

4. 対象:

– 即日ファクタリング:事業に関連する売掛債権が対象

– クレジットカードの現金化:個人のクレジットカード利用枠が対象

即日ファクタリングは合法的かつ透明性の高いサービスであり、事業資金の調達方法として適切です。一方、クレジットカードの現金化は様々なリスクを伴うため、避けるべき方法といえます。

個人事業主は即日ファクタリングで資金調達しましょう

即日ファクタリングは、個人事業主にとって非常に有効な資金調達手段です。その迅速性、柔軟性、そして比較的緩やかな審査基準は、急な資金需要や一時的な資金不足に悩む個人事業主の強い味方となります。ただし、利用の際は手数料や条件をよく確認し、自身の事業状況に合った業者を選択することが重要です。また、ファクタリングはあくまで短期的な資金調達手段であり、長期的な事業の健全性を維持するためには、適切な資金計画と財務管理が欠かせません。即日ファクタリングを賢く活用することで、ビジネスチャンスを逃さず、安定した事業運営を実現できるでしょう。

コメント