ファクタリングには、「2社間ファクタリング」と「3社間ファクタリング」の2種類が存在しています。ファクタリングという言葉は知っていても、2社間と3社間の違いがわからなかったり、実際利用するときにどちらを利用するべき迷ってしまったりする方も多いでしょう。本記事では、両者の仕組みや特徴、メリット・デメリットを詳しく比較し、状況に応じた最適な選択方法を解説します。資金繰りに悩む経営者や財務担当者の方々はもちろん、ファクタリングについて学びたい方にも参考になる内容となっています。効果的にファクタリングを活用し、会社の資金繰り改善を目指しましょう。

2社間ファクタリング・3社間ファクタリングの仕組みと特徴

ファクタリングは企業の資金調達方法として広く利用されていますが、その形態は大きく2社間ファクタリングと3社間ファクタリングに分かれます。ここでは、それぞれの仕組みと特徴、そして最も重要な違いである売掛先への通知・承諾の有無について解説します。これらの基本を理解することで、自社に適したファクタリング方式を選択する際の判断材料となるでしょう。

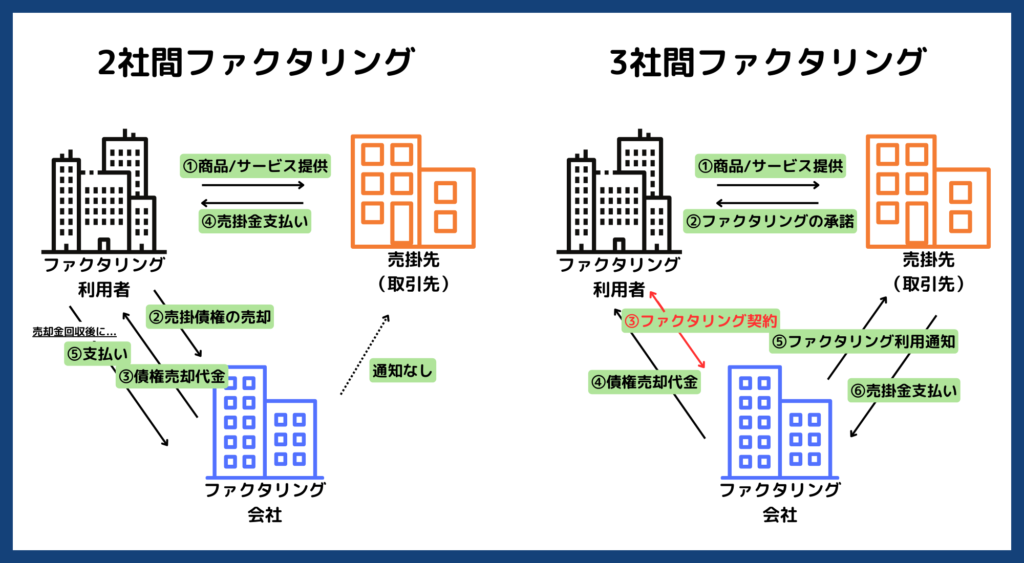

2つのファクタリングの違いを図で見てみる

まずは文章を読むより図を見てイメージを膨らませましょう。下記は2社間ファクタリングと3社間ファクタリングの違いを比較した画像です。

一番の違いは「売掛先とファクタリング会社が関わるかどうか」です。この違いを認識したうえで詳細をみていきましょう。

2社間ファクタリングの仕組みと特徴

2社間ファクタリングは、資金調達を行う企業(売掛金保有企業)とファクタリング会社の間で行われる取引です。この方式では、売掛先企業は取引に直接関与しません。売掛金保有企業は、保有する売掛債権をファクタリング会社に譲渡し、その対価として資金を受け取ります。

主な特徴として、迅速な資金調達が可能であること、売掛先企業に知られずに利用できることが挙げられます。ただし、ファクタリング会社にとってリスクが高いため、手数料が比較的高くなる傾向があります。また、審査基準も厳しくなる可能性があるため、企業の信用力が重要となります。

3社間ファクタリングの仕組みと特徴

3社間ファクタリングは、資金調達を行う企業、ファクタリング会社、そして売掛先企業の3者が関与する取引形態です。この方式では、売掛先企業も取引に承諾を与え、直接ファクタリング会社に支払いを行います。

主な特徴として、手数料が2社間ファクタリングよりも比較的安いこと、審査が通りやすい傾向にあることが挙げられます。これは、売掛先企業の信用力も考慮されるためです。一方で、資金化までに時間がかかる場合があり、売掛先企業にファクタリングの利用が知られてしまうというデメリットもあります。

売掛先への通知・承諾有無の違い

2社間ファクタリングと3社間ファクタリングの最も大きな違いは、売掛先への通知・承諾の有無です。2社間ファクタリングでは、売掛先企業に通知や承諾を得る必要がありません。そのため、取引先との関係性を変えることなく資金調達が可能です。

一方、3社間ファクタリングでは、売掛先企業への通知と承諾が必須となります。これにより、売掛先企業の信用力も審査に反映されるため、より安全な取引として認識されます。ただし、自社の資金繰り状況が取引先に知られてしまうリスクがあることは考慮しなければなりません。

この違いは、企業の取引関係や信用状況、資金調達の緊急性などによって、どちらの方式を選択するかの重要な判断材料となります。

2社間ファクタリングのメリットとデメリット

2社間ファクタリングには、独自のメリットとデメリットがあります。ここでは、そのポイントを詳しく解説します。企業の状況や資金調達の目的に応じて、これらのメリットとデメリットを慎重に検討することが重要です。

スピーディーな資金調達の実現

2社間ファクタリングの最大のメリットは、スピーディーな資金調達が可能な点です。売掛先企業への通知や承諾が不要なため、手続きが簡素化され、最短で即日での資金調達も可能です。この特徴は、急な資金需要や緊急の支払いに対応する必要がある企業にとって、非常に魅力的です。

また、手続きの簡素化により、繰り返し利用する際の利便性も高くなります。定期的な資金調達ニーズがある企業にとっては、効率的な資金繰り改善の手段となるでしょう。

売掛先に知られない利点

2社間ファクタリングのもう一つの大きな利点は、売掛先企業に知られずに利用できることです。これにより、自社の資金繰り状況を取引先に悟られることなく、必要な資金を調達することができます。

この特徴は、取引先との関係性を維持したい企業や、自社の信用力に影響を与えたくない企業にとって重要です。特に、長期的な取引関係を重視する業界や、競争の激しい市場で事業を展開している企業にとっては、大きなメリットとなるでしょう。

比較的高い手数料のデメリット

2社間ファクタリングの主なデメリットの一つは、比較的高い手数料です。これは、ファクタリング会社にとってリスクが高い取引形態であるためです。売掛先企業の信用力を直接評価できないことから、ファクタリング会社は高めの手数料を設定する傾向があります。

この高い手数料は、特に小規模な取引や短期の資金需要に対しては大きな負担となる可能性があります。そのため、利用する際には、手数料と得られる便益のバランスを十分に検討する必要があります。また、複数のファクタリング会社を比較し、最適な条件を提示する会社を選ぶことも重要です。

厳しい審査基準の可能性

2社間ファクタリングでは、審査基準が比較的厳しくなる可能性があります。これは、ファクタリング会社が売掛先企業の信用力を直接評価できないため、資金調達を行う企業自体の信用力をより重視するためです。

そのため、業歴の浅い企業や財務状況が不安定な企業にとっては、審査に通過することが難しい場合があります。また、過去の取引実績や売上高なども重要な審査項目となるため、これらの条件を満たせない企業は利用が制限される可能性があります。

審査基準の厳しさは、ファクタリング会社によって異なるため、複数の会社に相談し、自社の状況に最も適した会社を選ぶことが重要です。また、自社の信用力向上に努めることで、より有利な条件でのファクタリング利用が可能になるでしょう。

3社間ファクタリングのメリットとデメリット

3社間ファクタリングは、2社間ファクタリングとは異なる特徴を持っています。この方式特有のメリットとデメリットを理解することで、自社の状況に適した選択ができるでしょう。以下では、主要な利点と注意すべき点について詳しく解説します。

比較的安い手数料の利点

3社間ファクタリングの最大の利点は、手数料が2社間ファクタリングと比較して比較的安い点です。これは、売掛先企業も取引に関与するため、ファクタリング会社にとってリスクが低減されるからです。売

掛先企業の信用力も考慮されるため、より安全な取引として扱われます。

この低い手数料は、特に大口の取引や長期的な資金需要がある企業にとって魅力的です。継続的にファクタリングを利用する場合、手数料の差額が大きな節約につながる可能性があります。ただし、具体的な手数料率は各ファクタリング会社によって異なるため、複数の会社を比較検討することが重要です。

審査が通りやすい傾向

3社間ファクタリングは、2社間ファクタリングと比較して審査が通りやすい傾向にあります。これは、売掛先企業の信用力も審査の対象となるためです。特に、自社の信用力や業績が不安定でも、売掛先企業の信用力が高ければ、審査に通過する可能性が高くなります。

この特徴は、新規事業や業績回復途上の企業、あるいは業歴の浅い企業にとって大きなメリットとなります。ただし、審査基準はファクタリング会社によって異なるため、自社の状況に最適な会社を選ぶことが重要です。

資金化までの時間がかかるデメリット

3社間ファクタリングの主なデメリットの一つは、資金化までの時間が2社間ファクタリングと比べて長くなる傾向があることです。これは、売掛先企業への通知や承諾取得のプロセスが必要なためです。

通常、売掛先企業との調整や必要書類の準備に時間がかかるため、即日での資金調達は難しくなります。そのため、緊急の資金需要がある場合や、迅速な資金調達を必要とする状況では、3社間ファクタリングは適さない可能性があります。計画的な資金調達を行う場合に適した方法といえるでしょう。

売掛先にファクタリング利用が知られるリスク

3社間ファクタリングのもう一つの重要なデメリットは、売掛先企業にファクタリングの利用が知られてしまうことです。これは、取引関係や自社の信用力に影響を与える可能性があります。

売掛先企業によっては、ファクタリングの利用を資金繰りの悪化のサインと捉える場合があります。このため、長期的な取引関係や信用取引に影響を及ぼす可能性があります。特に、競争の激しい業界や、取引先との関係性が重要な業種では、このリスクを慎重に検討する必要があります。

2社間と3社間ファクタリングの適切な選び方

2社間と3社間ファクタリングのどちらを選択するかは、企業の状況や目的によって異なります。ここでは、適切な選択をするための重要なポイントを解説します。これらの要素を総合的に考慮することで、最適なファクタリング方式を選ぶことができるでしょう。

資金調達の緊急性考慮

資金調達の緊急性は、ファクタリング方式を選ぶ上で重要な要素です。急を要する資金需要がある場合は、手続きが簡素で迅速な2社間ファクタリングが適しています。最短で即日での資金調達が可能なため、緊急の支払いや予期せぬ出費に対応できます。

一方、計画的な資金調達であれば、手続きに時間がかかっても手数料が安い3社間ファクタリングも選択肢となります。資金需要の時期と金額を事前に把握できる場合は、3社間ファクタリングのメリットを活かせる可能性が高くなります。

売掛先との関係性を踏まえた判断

売掛先企業との関係性も、ファクタリング方式の選択に大きく影響します。長期的な取引関係を重視する場合や、自社の資金繰り状況を知られたくない場合は、2社間ファクタリングが適しているでしょう。これにより、取引関係に影響を与えることなく資金調達が可能です。

一方、売掛先企業との関係が良好で、ファクタリング利用について理解が得られる場合は、3社間ファクタリングも選択肢となります。特に、売掛先企業の信用力が高い場合、有利な条件でのファクタリングが可能になる可能性があります。

手数料比較と予算の兼ね合い

手数料の比較は、ファクタリング方式を選ぶ上で重要な要素です。一般的に3社間ファクタリングの方が手数料は安くなりますが、具体的な金額は各ファクタリング会社によって異なります。そのため、複数の会社から見積もりを取り、比較検討することが重要です。

また、手数料と資金調達額の兼ね合いも考慮する必要があります。小額の資金調達の場合、手数料の差額が大きな影響を与えない可能性もあります。一方、大口の取引や継続的な利用を検討している場合は、手数料の差が大きな節約につながる可能性があります。

自社の信用状況に応じた選択

自社の信用状況も、ファクタリング方式の選択に影響を与える重要な要素です。信用力が高く、安定した業績を持つ企業であれば、2社間ファクタリングでも有利な条件で利用できる可能性が高くなります。

一方、業歴が浅い企業や財務状況が不安定な企業の場合、3社間ファクタリングの方が審査に通りやすい傾向があります。売掛先企業の信用力も考慮されるため、自社の信用力だけでは不十分な場合でも、ファクタリングを利用できる可能性が高まります。

自社の信用状況を客観的に評価し、それに応じた選択をすることで、より効果的なファクタリング利用が可能になるでしょう。

業種別・状況別のおすすめファクタリング方式

ファクタリングの選択は、業種や企業の規模、取引状況によって最適な方法が異なります。ここでは、代表的なケースにおけるおすすめのファクタリング方式を紹介します。自社の状況に最も適した方法を選ぶ際の参考にしてください。

個人事業主・小規模事業者向け選択肢

個人事業主や小規模事業者の場合、2社間ファクタリングがおすすめです。理由として、手続きが簡素で迅速な資金調達が可能なこと、取引先に知られずに利用できることが挙げられます。特に、取引規模が小さく、頻繁に資金需要が発生する場合に適しています。

ただし、信用力や業歴が不足している場合は、審査が通りにくい可能性があります。その場合は、売掛先の信用力も考慮される3社間ファクタリングを検討するのも一案です。また、専門的に個人事業主向けのサービスを提供しているファクタリング会社を利用するのも効果的でしょう。

大口取引や高額案件の対応策

大口取引や高額案件の場合、3社間ファクタリングがおすすめです。手数料が比較的安いため、大きな金額の取引でも負担が軽減されます。また、売掛先の信用力も考慮されるため、審査が通りやすく、より高額の資金調達が可能になる可能性があります。

ただし、資金化までの時間がかかる点には注意が必要です。緊急の資金需要がある場合は、2社間ファクタリングの利用も検討すべきでしょう。状況に応じて、両方の方式を使い分けることも効果的な戦略となります。

新規取引先との取引における留意点

新規取引先との取引では、2社間ファクタリングがおすすめです。新規取引の場合、相手先の信用状況が不明確なことが多く、3社間ファクタリングでは承諾を得るのが難しい可能性があります。また、ファクタリングの利用を知られることで、新しい取引関係に悪影響を及ぼす可能性もあります。

ただし、新規取引先の信用力が高く、ファクタリングの利用について理解が得られる場合は、3社間ファクタリングも選択肢となります。この場合、取引先の信用力を活かして、より有利な条件でのファクタリングが可能になる可能性があります。

ファクタリング会社選びのポイントと注意事項

適切なファクタリング会社を選ぶことは、安全かつ効果的な資金調達を行う上で非常に重要です。ここでは、ファクタリング会社を選ぶ際の重要なポイントと注意事項について解説します。これらの情報を参考に、自社にとって最適な会社を慎重に選んでください。

信頼性と実績あるファクタリング会社の特徴

信頼性と実績のあるファクタリング会社は、以下のような特徴を持っています。まず、長年の業界経験があり、多くの取引実績を持っていることが挙げられます。また、金融庁への登録や所属団体への加盟など、公的な信用性を有していることも重要です。

さらに、顧客からの評判や口コミが良好であることも、信頼性の高さを示す指標となります。加えて、サービス内容や手数料体系が明確で、顧客サポート体制が充実していることも、信頼できる会社の特徴です。これらの点を総合的に評価し、最適な会社を選ぶことが重要です。

手数料の透明性と明確な契約条件

適切なファクタリング会社は、手数料の透明性と明確な契約条件を提示します。手数料体系が複雑で不明瞭な場合や、契約条件が曖昧な場合は注意が必要です。信頼できる会社は、以下のような点で透明性を保っています。

まず、手数料の計算方法や料率を明確に説明します。また、契約期間、支払い条件、解約条件などの重要事項を書面で明示します。さらに、追加費用や隠れた費用がないことを確認することも重要です。これらの点が明確でない場合は、別の会社を検討することをおすすめします。

悪徳業者の見分け方

残念ながら、ファクタリング業界にも悪徳業者が存在します。これらの業者を見分けるポイントとして、以下のような点に注意が必要です。

まず、法外に高い手数料や不透明な料金体系を提示する業者は要注意です。また、過度に強引な勧誘や、即決を迫る態度も悪徳業者の特徴です。さらに、契約内容や重要事項の説明が不十分な場合も、信頼性に欠ける可能性があります。

加えて、インターネット上の評判や口コミを確認することも効果的です。多数の否定的な意見や苦情がある場合は、その会社の利用を避けるべきでしょう。常に複数の会社を比較検討し、慎重に選択することが、安全なファクタリング利用につながります。

ファクタリングの法的側面と重要な注意事項

ファクタリングを安全に利用するためには、その法的側面を理解し、重要な注意事項を把握することが不可欠です。ここでは、ファクタリングに関する法的な基礎知識と、契約時に注意すべきポイントについて解説します。これらの情報を踏まえることで、法的リスクを最小限に抑えつつ、効果的にファクタリングを活用することができるでしょう。

債権譲渡の法的根拠と有効性

ファクタリングの核心である債権譲渡は、民法上で認められた正当な行為です。民法第466条では、債権の譲渡性が規定されており、特別な事情がない限り、債権を自由に譲渡することができます。この法的根拠により、ファクタリングは合法的な資金調達方法として認められています。

ただし、債権譲渡の有効性を確保するためには、適切な手続きを踏む必要があります。特に、債務者(売掛先企業)への通知や承諾は重要です。3社間ファクタリングでは、この通知や承諾が必須となりますが、2社間ファクタリングでも、事後の通知は重要な意味を持ちます。

また、債権譲渡登記を行うことで、第三者に対する対抗要件を具備することができます。これにより、万が一の場合でも、ファクタリング会社の権利が法的に保護されることになります。

2社間・3社間ファクタリングの法的リスク

2社間ファクタリングと3社間ファクタリングでは、法的リスクの性質が異なります。2社間ファクタリングの主な法的リスクは、債務者(売掛先企業)への通知が適切に行われない場合に生じます。通知が不十分だと、債務者が元の債権者(自社)に支払いを行ってしまう可能性があります。

一方、3社間ファクタリングでは、債務者の承諾を得るため、この種のリスクは低くなります。しかし、債務者の信用リスクが直接的に影響するため、債務者の経営状況の変化には注意が必要です。

また、両方式に共通するリスクとして、債権の二重譲渡があります。これを防ぐためには、適切な債権管理と、信頼できるファクタリング会社の選択が重要です。

契約時の重要チェックポイント

ファクタリング契約を結ぶ際は、以下のような重要なポイントをチェックする必要があります。

- 手数料の計算方法と料率:明確で理解可能な説明がされているか

- 支払い条件:入金のタイミングや方法が明確か

- 契約期間と更新条件:長期的な利用を考える場合、特に重要

- 解約条件:不測の事態に備え、解約時の手続きや費用を確認

- 債権回収不能時の対応:償還請求権の有無や条件を確認

- 守秘義務条項:企業情報の取り扱いについて確認

これらの点を十分に確認し、不明な点があれば必ず質問して理解を深めることが重要です。必要に応じて、弁護士や専門家のアドバイスを受けることも検討しましょう。

効果的なファクタリング活用による資金繰り改善策

ファクタリングは、適切に活用することで企業の資金繰りを大きく改善する可能性を秘めています。2社間ファクタリングと3社間ファクタリングの特徴を理解し、自社の状況に合わせて選択することが重要です。緊急の資金需要には2社間ファクタリング、計画的な資金調達には3社間ファクタリングというように、状況に応じて使い分けることで効果を最大化できるでしょう。また、信頼性の高いファクタリング会社を選び、契約内容を十分に理解することで、リスクを最小限に抑えることができます。ファクタリングを単なる資金調達の手段としてだけでなく、総合的な財務戦略の一部として位置づけることで、より安定した経営基盤の構築につながるでしょう。

コメント